6月15日,上海证券交易所上市审核委员会2023年第52次审议会议召开。会议审议结果显示,华电新能(首发)符合发行条件、上市条件和信息披露要求。根据招股书信息,华电新能此次IPO募集资金300亿元,将超过三峡能源227亿元的募集金额,成为A股新能源行业最大规模IPO!

根据招股说明书显示,华电新能本次拟公开发行股票数量不低于本次发行后公司总股本的15%且不超过本次发行后公司总股本的30%(含主承销商行使超额配售选择权发行的股份数量)。扣除发行费用后,本次募集资金将投入风力发电、太阳能发电项目建设以及补充流动资金,其中,风力发电、太阳能发电项目建设拟使用募集资金约210亿元,补充流动资金拟使用募集资金约90亿元。

华电新能主要资产遍布国内30 个省(直辖市、自治区),全面覆盖国内风光资源丰沛和电力消费需求旺盛的区域,是国内最大新能源公司之一。截至2022年3月31日,公司控股发电项目装机容量为2724万千瓦,其中:风电2058.26万千瓦,太阳能发电665.74万千瓦。

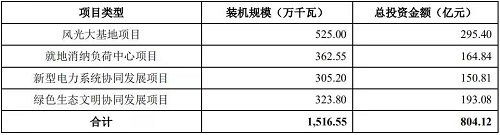

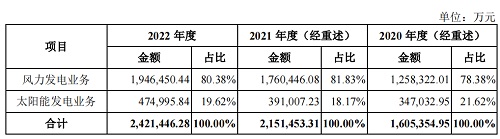

华电新能风力、太阳能发电建设项目具体分为四大类:风光大基地项目、就地消纳负荷中心项目、新型电力系统协同发展项目、绿色生态文明协同发展项目。这四类项目装机容量共计1516.55万千瓦,总投资金额804.13亿元。报告期内,公司的主营业务收入构成情况如下:

在装机容量方面,报告期各期末公司总装机容量分别为 2215.35万千瓦、2742.43万千瓦和 3490.84 万千瓦,装机容量逐年稳步提升,其中,2022年华电新能风电项目2209.11万千瓦,占据6.05%的市场份额;太阳能发电项目1281.74万千瓦,占据3.26%的市场份额。

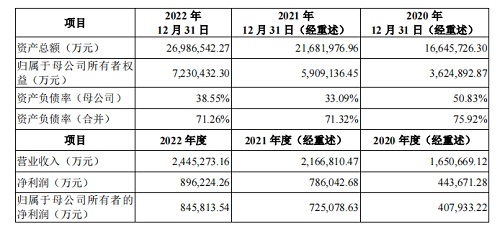

华电新能招股说明书显示,截止到2022年底,其资产总额达2698.6亿元,当年营收为244.5亿元,净利润为89.6亿元,新能源总装机容量已达34.9GW。